Swiss Re’nin Sigma Raporu’ndaki tahminlere göre, dünya sigortacılığında 2023’te yaşanan büyüme, 2024 ve sonrasındaki birkaç yıllık trende dönüşecek. Swiss Re Enstitüsü’nün raporu, 7,2 trilyon dolarlık üretim kapasitesine ulaşan sigorta endüstrisinin tüm piyasalarda hem hayatta hem de hayat dışında büyüyeceğini öngörüyor. Küresel bazda enflasyonla artan primler ve yüksek faiz oranlarının üretim artışını desteklemesi bekleniyor.

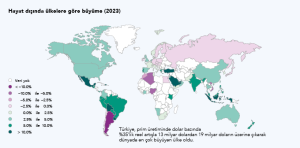

2022’de döviz kurundaki yüksek artışın primleri arttırmasıyla en çok büyüyen ülke olan Türkiye, 2023’te 6 Şubat Depremi’nin reasürans fiyatlarını arttırmasıyla birlikte büyümede yine en tepedeki ülke olarak dikkat çekiyor.

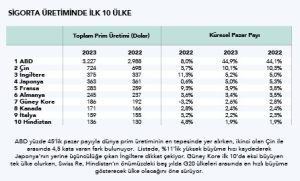

Swiss Re Enstitüsü’nün dünya sigortacılığının son tam yılı olan 2023’ü analiz ettiği Sigma Raporu’na göre, küresel sigorta üretimi geçen yıl dolar bazında reel olarak %2,8 büyüyerek 7 trilyon 186 milyar dolar oldu.

72 ülkenin rakamlarının yansıtıldığı Rapor, küresel ekonomik büyümenin 2023 boyunca devam ettiğini gösteriyor. Swiss Re’ye göre, enflasyonun kalıcılığına karşın faiz oranlarının daha yüksek seyrettiği 2024 yılında da küresel gayri safi yurt içi hasıla (GSYİH) reel olarak %2,7 oranında artacak. ABD’nin trendin üzerinde, euro bölgesinin ise trendin altında büyümesi bekleniyor. Ancak, döngüsel faktörlerin 2025’te büyüme oranlarını yeniden trende yönlendirmesiyle bu farkın daralacağı öngörülüyor.

Riskler ortadan kalkmadı

Öte yandan, Covid-19 pandemisi sonrasında küresel enflasyon krizinin en kötü dönemi geride kalmış olsa da risklerin devam ettiği belirtiliyor. Enflasyonun sigorta taleplerine yukarı yönlü baskı yapabileceği düşünülürken, merkez bankalarının büyüme yerine enflasyon kontrolünü önceliklendirmeye devam etmeleri muhtemel görülüyor. Bir diğer belirsizlik ise göç nedeniyle yaşanan nüfus değişiklikleriyle birlikte kişi başı reel GSYİH rakamlarının bazı gelişmiş piyasalarda daha derin yapısal zayıflıklara işaret etmesi. Bu durumun toplumsal kutuplaşmayı ve gerilimleri artırması ve koruma boşluklarını genişletmesi ihtimali üzerinde duruluyor.

Hayat dışında prim artışı kaynaklı büyüme

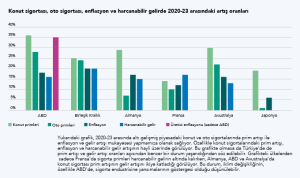

Hayat dışında küresel enflasyonun baskıları, artan hasar maliyetlerini dengelemek için özellikle yangın ve motor branşlarında primleri yükseltti. Bu yıl zorlu piyasa koşullarının devam etmesi, ancak 2025’e girerken hasar enflasyonunun yumuşamasıyla koşulların hafiflemesi bekleniyor. Hayat dışı primler reel olarak 2022’de %0,8, 2023’te ise %3,9 oranında arttı. Büyüme esas olarak sigorta fiyatlarının yükselmesinden kaynaklandı. Bireysel sigorta primleri, birkaç yıl süren zorlu piyasa koşullarının ardından gevşemeye başlayan ticari segmente göre daha çok arttı. Enflasyon baskısının (çoğunlukla ABD’de) yanı sıra hizmet enflasyonunun oto ve genel sorumluluk gibi hasarları etkilemeye devam etmesi bekleniyor. Gelişmiş ekonomilerde yüksek maaşlar ve sağlık harcamaları da kalıcı hasar enflasyonunu besleyen diğer faktörler olarak öne çıkıyor.

Bazı piyasalarda ise -ülkemizde de olduğu gibi- çalışanların ücret artışları, prim artışlarının gerisinde kaldı. Bunun sigortayı daha az erişilebilir hale getirebileceği düşünülse de şu ana kadar böyle bir tehlikeye girildiğine dair çok az gösterge bulunuyor.

Hayat dışında bölgelere göre büyüme

Gelişmiş piyasalardaki reel prim üretim artışı, bireysel ve daha az ölçüde ticari sigortalardaki fiyat artışları sayesinde %3.6’yla 2023 yılında trendin üzerine çıktı. Kuzey Amerika, diğer gelişmiş piyasalardan daha iyi performans göstererek 2023 yılında %4.3 büyüme kaydetti. Bu yıl için ise %3.2 ile ılımlı ancak dayanıklı bir büyüme bekleniyor. Batı Avrupa’da üretim artışının 2023’teki %2.1’den %2.8’e çıkacağı tahmin ediliyor. Bu iyileşme, özellikle bireysel sigortalarda artan fiyatlarla sağlanacak. Gelişmiş Asya’ya bakıldığında, 2023 yılında düşük enflasyon ve dolayısıyla daha hafif prim artışları nedeniyle, diğer gelişmiş piyasalardan daha düşük, %1.5 oranında büyüme kaydedildi.

Gelişen ekonomilerin üretimi ise 2023 yılında %5,3 oranında büyüdü ancak önceki on yıldaki %6.1’lik ortalamanın altında kaldı. Gelişen piyasaların toplam primlerinin yarısını üreten Çin’de trendin altındaki ekonomik büyüme ülkenin sigorta prim üretimi artışını %4.9’a çekti. 2013-2022 yılları arasındaki 10 yılda ise bu oran ortalama %10.8’di. Bununla birlikte, diğer gelişmekte olan Asya ekonomilerindeki güçlü ekonomik büyüme sigorta talebini arttırdı ve hayat dışı sigorta primleri %6.8 büyüdü. Son on yılın ortalaması ise %6’ydı.

Latin Amerika’da ise hayat dışı sigorta talebi sınırlı kaldı. Bölgede yüksek faiz oranları nedeniyle genel ekonomik faaliyetler yavaşlayınca, primler 2023 yılında %1.9 büyüdü.

Kârlılık yükselmeye devam edecek

Swiss Re’ye göre, hayat dışında kârlılığın yükselme trendi devam edecek. 2023’te %6’ya yükselen kârlılığın, 2024’te yaklaşık %10’a ve 2025’te %10,7’ye çıkacağı tahmin ediliyor. Bu tahminlerin hem underwriting hem de yatırım alanlarındaki gelişimle desteklenmesi bekleniyor. Enflasyonun yavaşlamasıyla birlikte hasar büyümesinin hafiflemesi ve yüksek primlerle desteklenen underwriting sonuçlarının düzeldiği de görülüyor.

Hayat sigortacılığında büyüme hızlanacak

Mevcut ekonomik durumun sigorta şirketleri için büyümeye elverişli bir ortam yarattığı düşünülüyor. Yüksek faiz oranları, geçtiğimiz dönemde hayat sigortası sektörüne yeni bir soluk getirdi ve özellikle tasarruf ürünlerine olan talebi artırdı. 2024 yılında küresel hayat sigortası üretiminin reel olarak %2,9 oranında, yani 2023’teki %1,3’lük oranın iki katından fazla büyümesi öngörülüyor. Bunun yanı sıra hayat sigortası sektöründe yatırım gelirlerindeki %14’lük artışla desteklenen %15’lik güçlü bir kârlılık artışı bekleniyor. Tasarruf ürünlerine artan talebin ise emeklilik koruma açıklarını daraltmaya yardımcı olacağı tahmin ediliyor. Ayrıca, yüksek faiz oranları yeni sermaye yatırımlarını sigorta endüstrisine çekecek, bu da sektörün risk transferi sunma kapasitesini arttırıp toplumsal dayanıklılığı güçlendirecek.

Gelişmiş piyasalarda “hayat” canlanacak

Gelişmiş piyasalardaki yüksek faiz oranları nedeniyle hayat sigortası üretiminde büyümeye dönüş bekleniyor. Gelişmiş pazarların, önümüzdeki 10 yıl içinde hayat sigortası primlerinin yaklaşık yarısını üreteceği tahmin edilirken, bu oranın pandemi öncesi 10 yıldaki düşük faiz dönemindeki %9’a göre çok büyük bir oran olduğu vurgulanıyor. Gelişmiş Asya Pasifik ve Batı Avrupa’nın hayat sigortası üretimine katkısı negatiften pozitife dönerken, hızla büyüyen Asya’nın gelişen ekonomilerinin katkısı da artacak. Hindistan ve Çin gibi pazarlar önümüzdeki on yılda sigorta penetrasyonunda önemli artışlar kaydedecek.

Öte yandan, yatırım getirileri yüksek faiz oranlarından yararlanmaya devam ederken, sermaye maliyeti ise genel olarak stabil kalacak. Yine de sigorta şirketlerinin potansiyel yeni enflasyon şoklarına karşı dikkatli olmaları uyarısında bulunuluyor. Çünkü küresel tedarik zincirlerini bozan jeopolitik çatışmaların, hasar enflasyonunu yeniden tetikleyebileceği riski göz önünde bulunduruluyor.

Enflasyonda yavaşlama eğilimi

Swiss Re Enstitüsü, 2025’e kadar enflasyonun yavaşlama eğiliminin devam etmesini bekliyor ancak bu sürecin dalgalı olabileceği düşünülüyor. Bu arada, enflasyonun yumuşaması, sigorta şirketleri için hasar maliyetleri üzerindeki yukarı yönlü baskıyı hafifletmeye yardımcı olacak. Ancak mevcut enflasyon risklerine ilaveten, karbon salınımını azaltmanın pahalı ve belirsiz olması ve küresel tedarik zincirlerinin yeniden yapılandırılması gibi ek faktörler de enflasyonu arttırıcı etkenler arasında gösteriliyor.

Dirençli makroekonomi sektörü destekliyor

Mevcut makroekonomik ortam, sigorta sektörü için elverişli görülüyor. Kararlı ekonomik büyüme, güçlü işgücü piyasaları, enflasyonun yumuşamasıyla artan reel gelirler ve yüksek faiz oranları sigorta talebini arttırıyor. Ayrıca, yüksek faiz oranları sektörün kârlılığını destekliyor.

Küresel büyüme hızı, son yirmi yılın %2,8’lik ortalamasına yaklaşırken, resesyon endişeleri azalmış durumda. Son iki yıl ekonomik bakımdan beklendiğinden daha dirençli çıkarken, sigorta üretiminin büyümesinin sürdürülebilirliği için güçlü bir zemin sağlanmış oldu. Özellikle gelişmekte olan Asya pazarı, üç yıl üst üste dünya genelinde büyümede liderliğe aday.

Türkiye kişi başı üretimde ilk kez 200 doları aştı

Rapora göre Türkiye, prim üretiminde dolar bazında %35’lik reel artışla 13 milyar dolardan 19 milyar doların üzerine çıkarak dünyada en çok büyüyen ülke oldu. Üretimin 2,3 milyar doları hayattan, 17 milyar doları ise hayat dışından geldi. Türkiye bu sonuçla Gelişmekte olan EMEA bölgesinde en çok hayat dışı prim üretilen ülke oldu. Kişi başı sigorta üretiminde ise Türkiye şimdiye kadarki en yüksek sayıya ulaştı: 224 dolar. Toplam kişi başı üretimin 27 doları hayat, 197 doları hayat dışından geldi. Penetrasyon ise %1,7 olarak kayıtlara geçti.

TÜRK SİGORTA SEKTÖRÜNÜN RAKAMLARI VE DÜNYADAKİ YERİ

TL Bazında Büyüme:

Nominal Reel

108,7 35,6

Dolar Bazında Büyüme:

Nominal Reel

45,9 35,6

Küresel Sigorta Pazarındaki Payı: %0.3

Hayat dışı: %0,4 Hayat: %0,1

Kişi Başı Prim (Dolar): 224

Hayat dışı: 197 Hayat: 27

Sigorta Penetrasyonu: %1,7

Hayat dışı: %1,5 Hayat: %0,2

Dünya Sigortacılık Sıralamasında Türkiye:

2022: 36’ncı 2023: 33’üncü

Swiss Re’nin Sigma Raporunun verilerine göre, Türkiye 2022’de olduğu gibi 2023’te de sigortacılık rakamlarını en çok geliştiren ülke oldu. Kendi para biriminde de dolar bazında da dünyada sigortacılık üretiminde en çok büyüyen Türkiye, dünya sıralamasında 36’ncılıktan 33’üncülüğe yükseldi. Kişi başı prim ise ilk defa 200 doları aştı. Makro ekonomik göstergelere bakıldığında ise Türkiye %54’lük enflasyonla %133’lük Arjantin’in ardından ikinci ülke oldu. Enflasyon ve döviz kurlarındaki artışın emtia fiyatlarını yükseltmesi sigorta üretimini büyük ölçüde etkiledi. Adet bazlı değil ama fiyat bazlı yüksek artış yaşandı.